快消品销售主战场在线下

凯度消费者指数携手贝恩公司联合发布了《2016年中国购物者报告》,报告指出,2015年中国快速消费品市场的销售额增速达到3.5%,为5年来最低点。不过,快消品的主要战场依然在线下实体。

一、首先从产品品类来看,随着许多制造企业开始向孟加拉国、越南等其他成本更低的国家转移,一些传统以蓝领为主要消费群体的品类处境艰难,如方便面、啤酒等。2015年方便面的销售数量下降了12.5%,啤酒下降了3.6%。中国工人人口的数量在2012年达到高点,随后低收入退休人员的数量不断增加。逐渐减少的工人数量逐步加剧了这些以蓝领消费为主的品类销量下滑。

二、与此相反,也有一些品类仍保持快速增长,包括很多以白领为主要消费者的品类。随着现代服务业和高薪工作的蓬勃兴起,酸奶和宠物食品等高端品类以及大多数品类中的高端单品依然保持强劲增长。

三、其中,宠物食品的销售额增长了11.7%,酸奶增长了20.6%;消费者在旅游、娱乐消遣等非快消品领域的支出也显著增长。

四、中国零售渠道也处于这种双速前行的模式中。超市/小超市持续下滑,2015年增长率从9.5%降低至4%。大型卖场销量也持续下滑。与此同时便利店销量却增长了13.2%。

五、中国电商更是保持强劲增长势头,过去4年年均涨幅达36.5%。但我们从数据来看,2014年实体店销售占比76.1%,2015年尽管销售占比下降到74.7%,但由于快速消费品的零售总额同期是增加的,所以在销售占比略有下降的情况下实体店的销售额仍然增长了144.48亿。反观电商销售因为2014年销售占比只有3.3%,虽然在2015年销售占比增长了36.5%,但也仅占整个销售总额的4.3%。所以增长率并不能说明其就占了鳌头,而对比2015年实体店和电商的销售额增长,实体店同比增长金额超电商板块5.52亿,这些数字告诉我们,快消品的主要战场依然在线下实体。

1、护肤与彩妆双速增长,消费趋势复杂化、高端化

中国快消品(FMCG)的零售总额增速在2015年创五年新低,跌至3.5%。销售量和价格增速放缓共同拉低了快消品市场的整体增长。2015年快消品市场销售量下跌了0.9%,平均价格仅上涨了4.4%。平均价格增速虽是通胀率的2倍多,但仍低于2014年5.4%的增速(▼见图1和2)。

▲图1

▲图2

尽管整体市场停滞不前,但部分品类仍快速增长,显示中国快消品市场存在两种截然不同的增速。例如,2015年彩妆的销售额增速达到了15.5%,护肤品达到13.2%,表明该品类消费者的需求更趋复杂化、高端化。另外,一向被视为更高端的进口护肤品及彩妆,在线上销售火爆,进一步促进了该品类的增长。

个人护理品类的表现引人注目。虽然销量下跌了1.5%,但彩妆等品类不断高端化,销售额最终上涨了9.5%。

随着消费升级(▼见图3),2015年个人护理品类的平均售价猛涨11.1%。进口彩妆的市场份额稳步上升,从2013年和2014年的28.5%和31%,上涨到2015年的34%。

▲图3

2、包装食品下跌健康食品表现出色,消费者对健康更加关注

2015年包装食品销量呈现一个持续下滑的趋势—2014年销量下跌1.1%,2015年又下跌2.4%(▼见图4)。其中某些子品类跌幅巨大。方便面品类下跌了12.5%,某种程度上由于蓝领阶层日趋严峻的经济收入。糕点、糖果和冰淇淋的销量跌幅均超过11%,一定程度上是因为中国消费者对于健康更加关注。同时,健康食品的表现则十分出色,酸奶销售额增长了20.6%,功能型饮料上涨了6%。

▲图4

饮料品类整体销售额速度从2014年的10%放缓到2015年的5.6%。增速放缓有几方面的原因:首先,啤酒、果汁、即饮茶和碳酸饮料销量连续两年下降。其次,2015年全球乳制品供过于求导致价格下跌,引发中国的乳制品价格在2014年大幅增长9%之后,出现小幅下降。另外,牛奶厂商试图通过促销来刺激消费,导致2015年促销活动中售出的牛奶销售额占比增长了7%,进一步拉低了牛奶平均价格。例如,乳制品巨头蒙牛为了促进其高端牛奶特仑苏的销售,在中国某些城市的折扣力度达到17%。

3、家庭护理产品增速放缓,消费重心向非快消品类转移

家庭护理产品整体销量增速不断放缓,但仍有某些品类表现出众,如衣物洗涤用品增长了5.9%,纸制品(卫生纸和面巾纸)增长了4.8%。家庭护理产品的平均售价在过去三年并未出现较大波动,涨幅远低于通胀率。

快消品品类增长普遍放慢,其背后的原因何在?主要原因并非是城市家庭数量增速放缓。事实上,中国城市家庭数量一直稳定上升(▼见图5)。导致快消品增速减慢的最根本原因是快速消费品上的家庭平均支出增速放缓,在2015年仅仅为0.8%。这一涨幅远低于家庭可支配收入8.2%的增速。

▲图5

有消费能力的中国消费者开始将消费重心开始转移至非快消品类(▼见图6)。随着中国经济的日益成熟,快消品在家庭总支出的占比不断缩小,逐渐接近发达国家的水平。在另一方面,与健康、生活品质、旅游和娱乐消遣等相关的行业,增速都达到了两位数。从2011年至2015年,影院收入每年平均涨幅高达35.4%,出境游涨幅28%,净水器销售额则增长超过50%。

▲图6

4、西南地区增长最快,东北和福建广东地区增速最慢

快消品企业要适应的不仅是中国市场的双速增长,还有另一个变化。以往城市层级是影响快消品增速的关键因素,但如今不同城市层级快消品增速正在趋同,向3-5%的区间不断靠拢(▼见图7)。

▲图7

品牌商也就无法根据城市层级来判断增速。比如,2015年深圳、南京、杭州和天津四座2线城市的快消品增长总计在9.2%,而剩余2线城市总计才2.6%,其中大连甚至下跌了0.4%。从区域来看,2015年西南地区增长最快,东北和福建广东地区增速最慢(▼见图8)。

▲图8

5、多数品类渗透率接近饱和,对品牌商提出新的挑战

所研究的26个品类中,平均渗透率为83%,其中10个品类超过90%,但从2012年到2015年,只有酸奶、护肤品、彩妆、面巾纸、饼干和巧克力这6个品类的渗透率有所上升。

多数品类的渗透率已达到饱和,一些品类的渗透率甚至开始下降(▼见图9)。例如,有健康隐患或目标群体消费能力下降的品类都开始大幅下滑。2012年到2015年期间,方便面的渗透率下跌了5.6%,糖果下跌了4.5%。

▲图9

随着渗透率下降,销量增速也会放缓(▼见图10),这对品牌商提出了新的挑战。以他们目前的分销网络规模而言,要实现增长只有通过提高每个分销点的销售效率。目标明确,但绝非触手可及。企业必须提高消费者的购买频率并培养日常消费的习惯。但是目前各品类的购买频率依旧较低(所涉及的26个品类中只有牛奶、婴儿配方奶粉、饼干和酸奶这4个品类的购物频率超过一年10次);更重要的是,快消品的包装越来越大,促销越来越多,购物频率停滞不前;只有彩妆、功能型饮料、酸奶和巧克力这4个品类的购物频率在2012年到2015年之间有所提高。

▲图10

因此,大部分品牌在渗透率饱和时会采用另一行之有效的方法来推动增长:投资并销售高端产品。18个2012年以来渗透率停滞或下降的品类不断高端化,即其平均售价增速超过了通胀率(▼见图11)。那些有购买能力的中国消费者正各个品类中寻求更高端的产品。例如瓶装水,高端品牌景田百岁山市场份额不断增长,而在啤酒品类中,像百威这样的外资品牌则依旧畅销。

▲图11

在高端化的品类中,只有少数品类的渗透率仍在提高,例如彩妆和酸奶。随着中国女性消费者对美的要求越来越高,她们开始购买护肤品以外的产品,使得彩妆的渗透率不断提高。而在酸奶品类,高端化的战略尤为成功。伊利推出高端的UHT(超高温瞬时灭菌)包装的安慕希酸奶,保持了高渗透率的同时还提高了售价。这满足了越来越多的中国消费者正在寻求更健康和安全食品的需求。而进口产品普遍比本土产品更昂贵,在高端化品类中的增速就更快或获得了更大的份额(▼见图12)。特别是在食品、饮料和婴儿产品品类中,普遍认为进口产品更安全,这也使其优势更加明显。

▲图12

在大众化的品类中,即品类平均价格增速小于通胀率,情况则略有不同。品牌商通过大力促销来维持渗透率和销售额。实际上,大多大众化品类都更多地利用促销手段促进销量增长。这点在家庭护理用品中尤为明显,例如33%的个人用纸销售是通过促销完成,高于整个快消品市场的平均20%(▼见图13)。

▲图13

6、超市增速放缓,电商和便利店持续快速增长

第五年的中国消费者购物行为报告显示零售渠道正在不断变化,其中电子商务和便利业态持续快速增长,而超市的增速放缓(▼见图14)。便利店销售额在2015年增长了13.2%,而最大的零售渠道,超市/小超市的增速则从9.5%降到4%。

▲图14

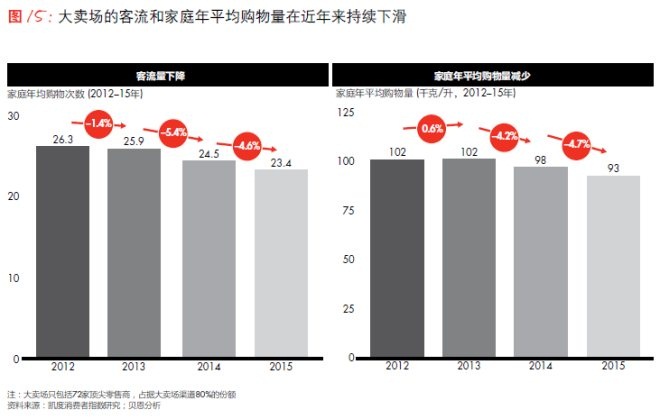

随着客流量下降,家庭年均购物量减少,过去十年曾颠覆中国零售环境的大卖场的销售额也开始下降(▼见图15)。客流量下降4.6%,家庭年平均购物量下降4.7%,导致大卖场销售额第一次下降了0.2%。

▲图15

在实体零售渠道中,便利店显然势头正猛,渗透率增长了8.5%,主要吸引现金充裕但时间较少的城市消费群体。7-11和全时等便利店迅速扩张,而家乐福和华润万家等大型业态渠道的巨头则急起直追,开设了Easy家乐福和乐购快捷店。

凭借着无可比拟的便利性,电商在中国蓬勃发展,在过去四年里年均增长率超过35%,2015年的市场规模近4万亿。中国目前是世界上最大的电子商务市场。电商渠道的渗透率保持两位数的增速,平均网购频率则提高到一年近5次。

虽然整个零售渠道在中国不同级别城市的增速趋同,但线上购物者的消费行为却大相径庭。在一线城市,8.4%的快消品是在网上购买的。城市层级越低,则电商渠道占比也越小。在五线城市中,电商渠道只占到2.7%,但这也意味着这些城市有巨大的增长潜力(▼见图16)。我们研究发现三、四、五线城市的电商渠道平均价格更高,这是因为这些消费者在电商渠道的消费主要集中在少数价高的品类。例如,护肤品占据了五线城市65%的快消品电商渠道消费,而这个比例在一线城市只有34%。

▲图16

基于2012年以来的电商渗透率增长轨迹,我们把不同品类分成三个群组(▼见图17和18)。得益于较高的电商渠道渗透率,婴儿用品和化妆品继续主导电商市场。因网上选择更多,消费者更倾向于上网购买,包括购买他们认为更安全、更高质量的进口品牌。

▲图17

▲图18

口香糖、饮料和衣物柔顺剂品类的电商渠道渗透率较低,而且在过去的4年中,也没有太大增长。这是因为口香糖属于冲动型消费品类,饮料的最后一公里运送成本通常较高,而中国家庭不常购买衣物柔顺剂。

家庭护理用品和一些个人护理用品以及包装食品则属于第三个类别,即电商渗透率中等但增长迅速。电商零售商和品牌正大力推广这些品类来提高渗透率。例如,每年7月的“天猫洗护节”会推广洗发水,护发素和个人清洁用品等品类,而宝洁和联合利华则是参与这个活动的主要品牌。

7、本土品牌VS外资品牌,本土品牌贡献109%的市场增长

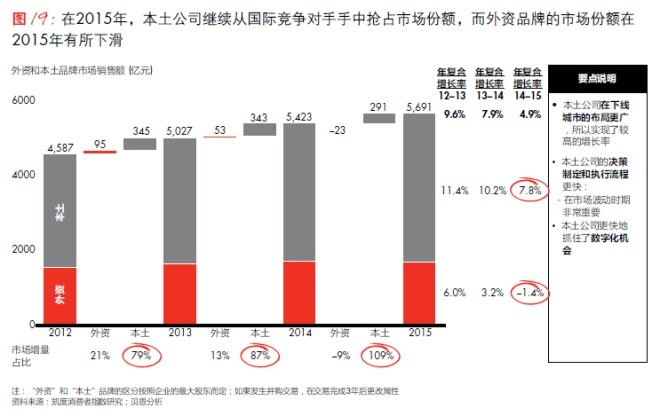

本土和外资品牌在中国的增速也截然不同。在前四份报告中所研究的26个品类,大多数品类中的本土品牌都在和外资品牌的竞争中持续获胜,赢得市场份额。2015年,本土品牌增长了7.8%,贡献了109%的市场增长,而外资品牌则下跌了1.4%(▼见图19)。在所有16个品类中,本土品牌的表现均优于外资品牌,尤其是在一线城市。外资品牌仅在7个品类中提升了市场份额,另外3个品类的市场份额没有变化(▼见图20)。

▲图19

▲图20

值得注意的是,这些讨论是基于整体层面的,比较的是外资品牌和本土品牌各自的整体市场份额。并不意味着每一个外资品牌的市场份额都在下降,实际上,很多外资品牌的市场份额也在增长。

本土品牌市场份额增长最快的品类分别是护肤品、婴儿纸尿布、护发素、牙膏和洗发水。外资品牌则是在衣物柔顺剂、婴儿配方奶粉、方便面和啤酒品类的市场份额增长较块。很多情况下,跨国企业的市场份额增加都是得益于巨额的市场投入或者本土企业的食品安全问题。

那么,为何本土品牌的表现如此之好?原因之一是他们的新品开发只需关注单一国家,可快速响应中国消费者的需求变化。例如,上海家化一直利用中草药美容配方来吸引消费者,并不断推出新的单品保持领先地位。

其次,中国品牌的决策速度和执行力也比外资品牌更好,他们可以更快地推出创新的产品,适应新的趋势,并找出市场空白,发现机会。这个能力在快消品市场增速放缓的环境下十分重要。2014年才诞生的本土洗发水品牌滋源,推出无硅油洗发水产品,在2015年销售额猛涨,外资品牌也纷纷跟着推出无硅油洗发水。

此外,本土品牌通过传统媒体和数字/社交媒体,双管齐下建设品牌。例如,伊利通过多个媒体渠道大力推广自己的子品牌:高端产品谷粒多在2015年赞助了具娱乐性的真人辩论秀“奇葩说”,主打儿童群体的QQ星则赞助了以父亲孩子关系为主题的真人秀电视节目“爸爸去哪儿”,并同时在线上发起“亲子”、“成长”等互动微博话题,保持其在社交媒体上的品牌热度。根据华通明略(Millward Brown)发布的中国最具价值品牌100强报告,伊利的品牌价值在过去几年中迅速上涨, 2012到2015年年均增长率达32%。

最后,本土企业比国际竞争对手更快地应用电子商务,努力用全渠道零售方法来加大覆盖面。滋源积极参与线上促销活动,持续加强在天猫、京东和其他电商渠道的曝光度,并同时不断提升其产品在线下渠道的推广。在零食品类,4年前诞生的“三只松鼠”品牌,卡通的广告形式创新、有趣,只售于线上渠道并专注于年轻消费者。在2015年,三只松鼠达到了25亿人民币的销售额,继续向成为中国第一的零食品牌目标迈进。

8、企业和品牌可以采取四个步骤在市场中实现成功:

检查自身成本结构和运营模型,提高灵活性及其决策制定和执行的速度,以及积极接受数字化发展对自身所在品类的颠覆方式;

先培养市场及销售团队的数字化能力和思维模式,并逐渐推广至所有职能;

关注零售业的巨大变化,以及由整体市场增长放缓和线上竞争导致的分销商经济效益下跌,适时调整市场通路模式。专注于致胜渠道,同时选择性投资其他渠道;

打造领先品牌的关键仍然是渗透率,必须有效的结合店内推广和线上数字营销活动。